経営自己診断システムとMcSSの分析結果にはどういう違いがあるのか?

※どちらかというと支援専門家、経理財務担当者、与信管理に携わる方向けの記事です

8月のオンラインセミナーで「McSSを使った決算分析」についてお話ししました。

その翌日、セミナーに参加した社長から「会社の決算書をMcSSで分析してみました」という嬉しいメールが届きました。

ありがとうございます!学んだことをすぐに実践されて、素晴らしいと思います!

でも、それ、McSSじゃなくて経営自己診断システムっていうんですよ・・・(汗)

そんなわけで今回は「McSS」と「経営自己診断システム(倒産リスク分析)」の違いを解説します!

1.経営自己診断システムとは

経営自己診断システムは、2004年3月からWEB上に公開されている経営分析ツールなので、ご存じの方も多いでしょう。

★無料、登録不要

★CRDに蓄積されている200万社以上の財務データで構築

★WEB上の簡易なPL、BSに決算数値を入力

★デフォルト企業との比較で倒産リスクも点検できる

私も時々使いますが、とにかく入力が簡単です。

入力にかかる時間はほんの数分。吉野家の牛丼のように「早い、安い(タダ)、うまい」になっているところが、長年、使われている理由でしょう。

2.McSSとは

McSS(中小企業経営診断システム)は、CRDモデルで中小企業の財務診断を実施し、全国約100万社における信用力の位置づけを偏差値や順位で表示するものです。

★有料サービス(経営診断報告書を入手するのに、初回はライセンス料を含めて約7千円かかる)

★決算数値をWEB上のフォームに入力すると、デフォルト企業との比較でCRDランク(A~E)が算出される

*デフォルト企業:3カ月以上延滞、実質破綻先、破綻先、代位弁済先

★CRDに蓄積された決算書データを、CRDモデルが算出するデフォルト確率(PD)のよい方から悪い方に順番に並べてランク化したもの

★債務者企業がどのくらいデフォルト(債務不履行)を起こしやすいかを表す

★金融機関の格付債務者区分とも概ね整合的で、金融機関・信用保証協会のコミュニケーションツールとしても活用できる

ごちゃごちゃと書きましたが、ようするに、McSSで決算書を分析すると、倒産リスクと金融機関の評価(自社の信用力)を把握することができます。

McSSで判明するCRDランクは、金融機関出身の私からみてもかなりリアルなものです。たとえば、最下位のEランクに判定される会社の多くは銀行への返済をリスケしています。

この特徴を活かし、私自身は、与信管理のサポート業務にもMcSSを使って、好評をいただいています。(銀行目線の”確定診断”は、組織を動かす上でも効き目抜群です)

McSSの弱点は有料であること。

このため、「経営分析なんて、どれでやっても一緒でしょ」と考え、経営自己診断システムを使うヒトも少なくないようです。

実際のところ、両者のアウトプットにはどのくらいの差があるのでしょうか?

3.調査方法

(1) 使用データ

中小企業62社(同一業種)の2021年の決算データ

(2) 比較する対象

McSS のCRDランク(A~E)と経営自己診断システムの倒産リスク分析の3区分(安全、警戒、危険)

(3) 比較方法

・McSSを基準(正解)とし、経営自己診断システムの一致度を確認する

・ランク間の整合性は次のように考える

C・Dランク=警戒ゾーン

Eランク=危険ゾーン

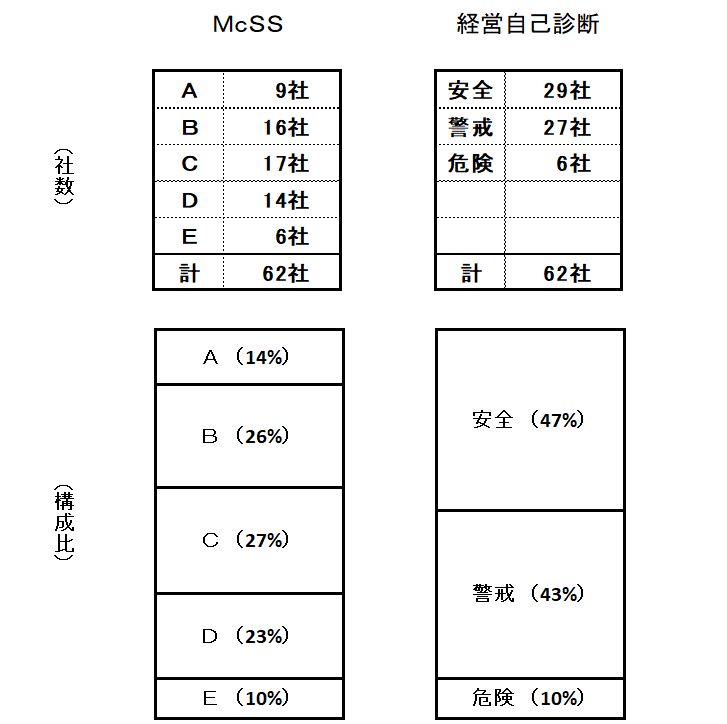

(4) ランクの分布(62社分の決算書の入力結果)

4.ざっくり7割一致するものの、残る3割の中には明らかな誤判定も

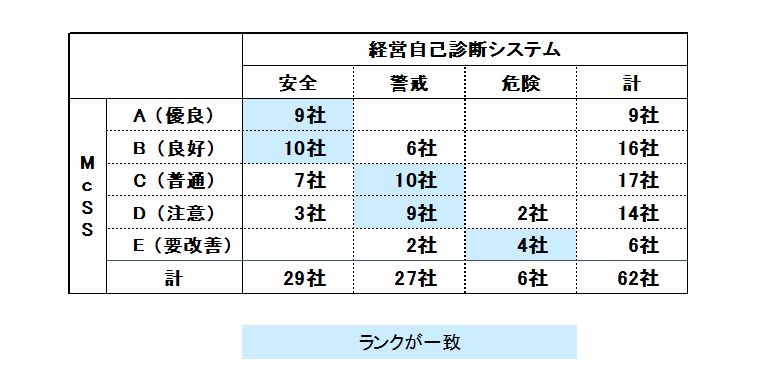

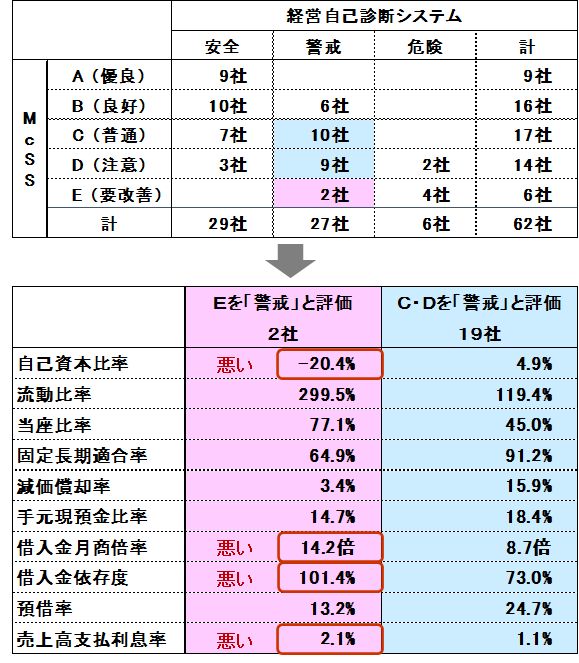

下の表は、McSSのランクと経営自己診断システムのランクをマトリックスにしたものです。

ランクが一致したのは62社中42社で7割程度でした。

この表をタテに読むことによって、経営自己診断システムの判定精度を確認していきます。

(1) 経営自己診断システムが「安全」と判定した29社

McSSの安全ゾーンに該当するA・Bランクは19社で一致率は65.5%(19社÷29社)でした。

一方、Cランクが7社、Dランクが3社ありました。いずれも経営自己診断システムの評価が甘くなったわけですが、特にDランク3社を「安全」と評価しているケースに注意する必要があります。DランクはEランクほどではないものの”過剰債務”に陥った会社です。どう転んでも「安全」はあり得ません。

(2) 経営自己診断システムが「警戒」と判定した27社

McSSの警戒ゾーンに該当するC・Dランクは19社で一致率は70.3%(19社÷27社)でした。

Bランクの6社は経営自己診断システムの評価が厳しすぎたケースで、Eランクの2社は評価が甘すぎたケース。上にも下にも評価がズレることが分かりますが、問題はデフォルト以下のEランク企業を「危険」ではなく「警戒」で評価しているケースです。後ほど数値をお見せしますが、自己資本比率がマイナス(債務超過)で、借入金が年商を上回っている会社を「警戒」とする評価は、さすがに甘すぎると思います。

(3) 経営自己診断システムが「危険」と判定した6社

McSSの危険ゾーンに該当するEランクは4社で一致率は66.6%(4社÷6社)でした。

Dランク2社が危険になりましたが、甘い方に評価したわけではないので、これはよいかなと・・・。

![]()

経営自己診断システムから出力される「倒産リスク分析結果」をよく見ると、次のように書いてあります。

「経営方針を判断する上での参考データ」といった感じでしょうか。

確かに、経営自己診断システムは、改善すべき財務指標を見つけ出す上で、大いに役立ちます。たとえば、「収益性の得点が低い⇒売上総利益率に注意が必要」といった点を素早くチェックして、仮説を立てることができます。このレベルのサービスを無料で受けられるのは本当に素晴らしいと思います。

一方で、上記のように、安全ではない会社に安全のラベルを貼ってしまうことがあるようです。中小企業診断士などの支援専門家を含め、ほとんどの人は、安全と書いてあれば、安全と判断するでしょうから、注意する必要があります。

そういうわけで、『経営自己診断システムの「安全」「警戒」「危険」は字義通りに受け取らない方がいい』が今回の私の結論です。

5.評価がズレる原因は何か?

McSSとの評価ズレがどの辺で起こっているかを探ってみました。

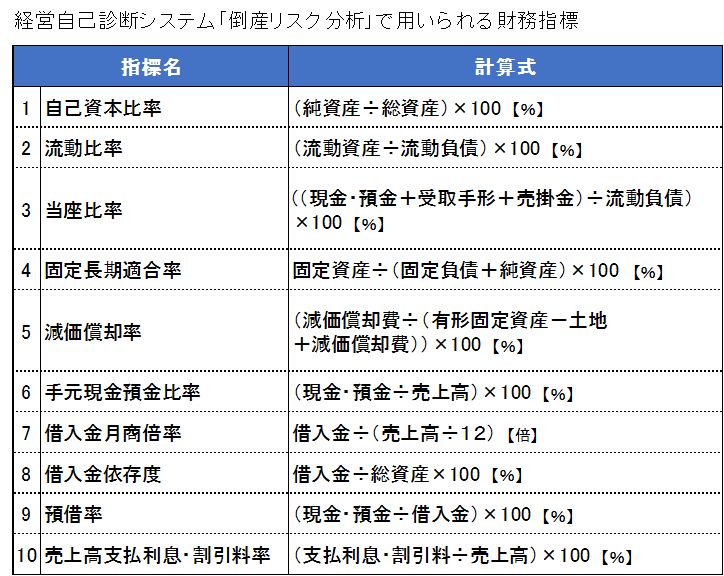

まず、経営自己診断システム「倒産リスク分析」の仕組みを確認しておきましょう。

「安全」「警戒」「危険」は、安全性を表す10個の財務指標を業界の中央値及びデフォルト値と比較して得点化(各指標の配点は10点)、10個の指標の合計得点が100点満点中何点であるかによって決まります。

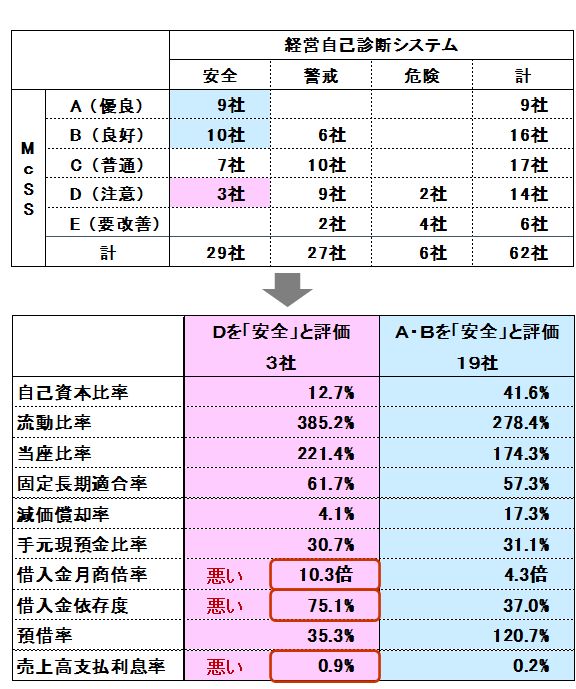

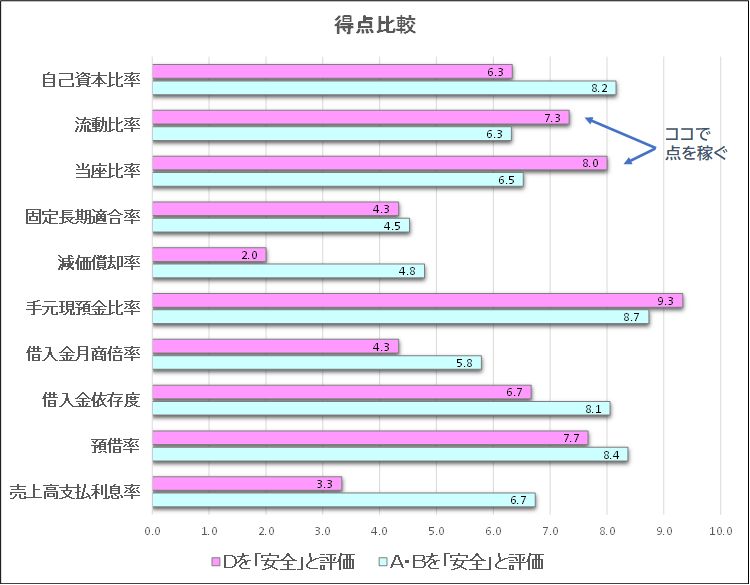

下の表は、「Dを安全と評価した3社」と「A・Bを安全と評価した19社(=McSSの評価と一致)」の財務指標の平均値を比較したものです。

Dランク3社の財務指標をみてすぐに気づいたのは、借入金に関する3指標(赤い印)が悪く、私の日頃の見方では明らかにDランクのレベルであるということです。

McSSのCRDランクは、借入金に関連した財務指標の影響を大きく受けます。(以下は個人の感想です)

★ 横綱クラス:売上高支払利息・割引料率、借入金依存度

★ 大関クラス:自己資本比率、借入金月商倍率

にもかかわらず、経営自己診断システムの結果は安全ゾーン。ということは、経営自己診断システムが「それ以外の財務指標」で高得点を与えている可能性が高い。

財務指標別に表示される得点の平均を集計してみたところ、主に流動比率と当座比率で得点を稼いでいることが分かりました。(3社とも同じ傾向)

流動比率と当座比率、特に流動比率が「アテにならない指標」であることは、すでに多くの方がご存じでしょう。私は『社長のための「中小企業の決算書」財務分析のポイント』のP229~で、次の2点を指摘しました。

★ 中小企業の決算書では「1年以内返済長期借入金」を固定負債で処理することが多く、分母の流動負債が実際より甘い数値になっている(結果として、流動比率は高いのに、長期借入金の毎月返済に追われて行き詰る中小企業が続出している)

このことを、McSSはしっかり織り込んでいるようで、流動比率の高低はあまり影響しません。そりゃーそうです。流動比率が良い状態でデフォルトするケースはいくらでもありますから。(アテにならないのは流動比率が”良い場合の話”で、悪い場合は一定の問題を抱えていると理解してください)

つまり、McSSが流動比率を重視していないにもかからわず、経営自己診断システムは微妙なチューニングなしで、どーんと得点を加算してしまう。

評価ズレの原因が、この得点計算の仕組み(各指標の配点10点の100点満点)にあるのは間違いないと思います。経営自己診断システムがはじき出す個々の財務指標の評価は正しくても、それを合計した総合評価が正しいとは限らないということです。

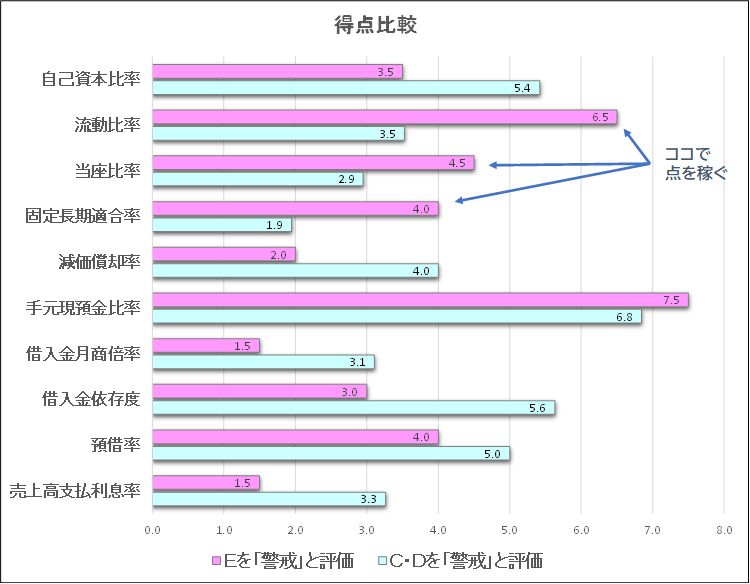

念のため、Eランクを「警戒」と評価したケースの方もみておきましょう。

評価ズレの原因は、さきほどのケースとほとんど同じです。

赤い印をつけた指標を、ブルーの19社と比べてください。

これだけ大きな差があるのに、評価は同じ「警戒」です。

このケースでは、流動比率、当座比率に加えて、固定長期適合率が得点を稼いでいました。(2社とも同じ傾向)

固定長期適合率は流動比率を裏返した指標なので、McSSの評価にあまり影響しません。一方、経営自己診断システムでは、固定長期適合率にも配点10が与えられるので、その部分で合計得点を伸ばすことができます。

6.まとめ

まとめると、次のようになります。

★ 経営自己診断システムは、改善点の仮説を立てる上で役に立つが、倒産リスクの把握にはMcSSが必要

★ 経営自己診断システムの倒産リスク分析を使う場合は、「借入金の3指標が悪い ⇒ 流動比率などが良い」のパターンに注意する

安田順の最新刊

銀行が貸したい会社に変わる 社長のための「中小企業の決算書」財務分析のポイント

銀行が貸したい会社に変わる 社長のための「中小企業の決算書」財務分析のポイント

新型コロナウイルス、円安、資源高など環境激変を踏まえ、中小企業が過剰債務を回避する着眼点について執筆しました

出版社 : 日本実業出版社

発売日 : 2022/3/25