支払利息は売上の何%であるべきか?

今回は「支払利息・割引料」の見方について、解説します。

※2022年8月29日、加筆修正しました

売上高支払利息率は超重要指標!

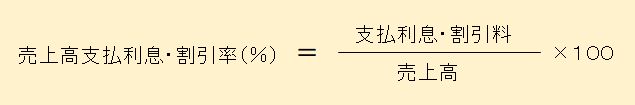

売上高支払利息・割引料率(以下、売上高支払利息率)という財務指標があります。

みなさんは、普段、この指標をチェックしているでしょうか?あまり見ていないという方は、ぜひチェックするようにしてください。

なぜなら、売上高支払利息率は、数ある財務指標の中でもCRDランクへの影響力NO1の超重要指標だからです。

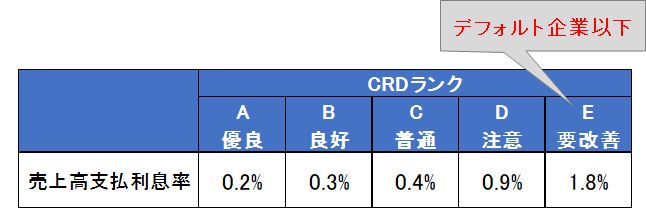

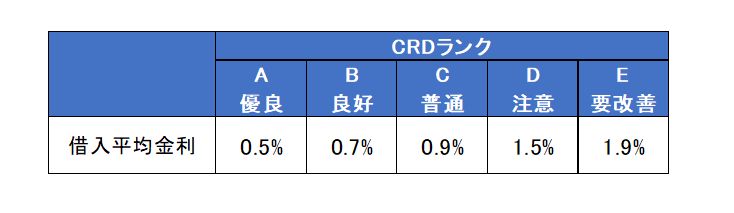

次の表は、私の手元にある中小企業の決算書(約70社×3年分)でCRDランク別に平均値をとったものです。

見ての通り、CRDランクが悪くなるにつれて売上高支払利息率が高くなります。(McSS偏差値との相関係数は-0.71)

一番右側のEランクは、デフォルト企業(3ヵ月以上延滞、実質破綻先、破綻先、代位弁済先)以下の評点です。

つまり、売上高支払利息率が1.8%に達する会社は実際にデフォルトに至っているということです。

CRDビジネスサポート㈱の「業種別に見た中小企業の状況(2021年2月版)」は、この指標の評価について、次のように述べています。

「1%=警戒」は重要な目安なので覚えておくことをおススメします。私の経験では、1.5%を超えている会社はほとんどの場合、過剰債務に陥っています。

ではなぜ売上高支払利息率はデフォルトとの相関が強いのでしょうか?

理由として、以下の3つのことが考えられます。

理由1 利払いはリスケできない

わが国では、2009年に施行された中小企業金融円滑化法がきっかけとなり、銀行が返済猶予(リスケ)に積極的に応じるようになりました。

しかし、それは元金に限った話です。利息の支払い(利払い)は、ちょっとやそっとのことではリスケできません。「金利減免」や「金利引き下げ」も同様です。

つまり、資金繰りが悪化した際、利払いだけはなんとか続けないと、延滞扱いされて、デフォルト企業になってしまうのです。(通常は3か月延滞の時点で、保証協会の保証協付き融資の代位弁済が行われ、プロパー融資は管理回収セクションに移管されます)

利払いはリスケできない・・・このことは中小企業の安全性分析の前提条件として、必ず押さえるべきポイントです。

理由2 支払利息が多い会社は過剰債務に陥っている可能性が高い

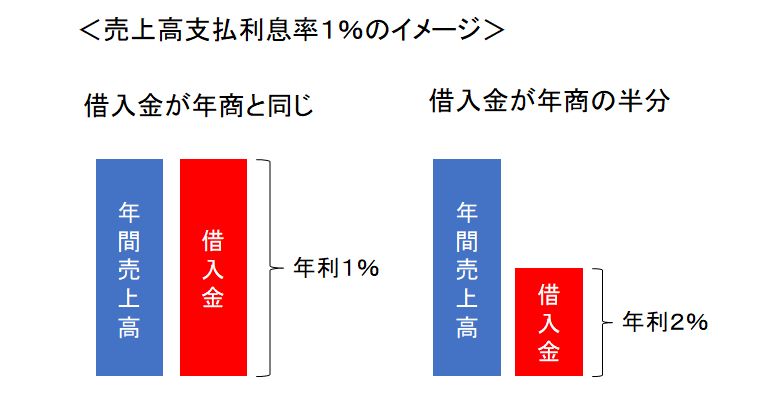

警戒ゾーンである売上高支払利息率1%の状況は、次の状況と同じです。

★年商の半分の借入金を年利2%で借りている

一般に、適正な借入金の上限は「年商の半分」までと言われています。借入金が年商の半分を超えるのは「借金の多い会社」であり、年商に達すると明らかに「過剰債務の会社」です。

一方、中小企業の借入金利は0.5~2%程度で、財務内容が悪い会社は3%以上になる場合もあります。

このようにみると、売上高支払利息率1%は、警戒を要するギリギリの数値であることが分かります。

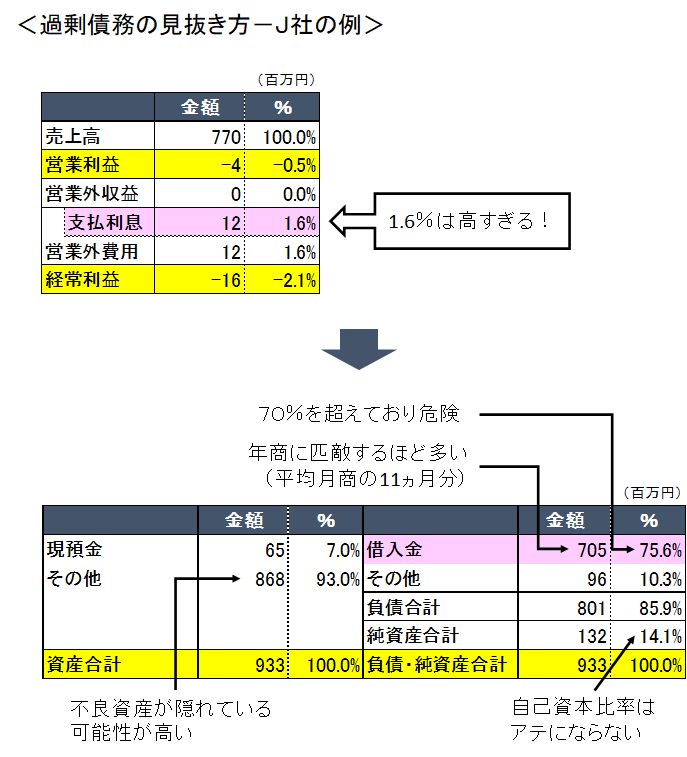

次の図は、『社長のための「中小企業の決算書」財務分析のポイント』のP168で紹介したJ社の決算書(Eランク判定)です。

過剰債務を見抜く決算書の読み方として、支払利息の異常に気づく ⇒ 過剰債務の疑いを持つ ⇒ BSの有利子負債をチェックする、という流れを紹介しましょう。

順番はいろいろですが、私自身も上記のような思考パターンで決算書を読んでいます。中小企業の財務分析では「1.6%は高すぎる!」といったトリガーを持つことが非常に重要です。

理由3 支払利息の水準は銀行の評価を表す

金融機関が貸出業務で利益をあげるには、信用コスト(不良債権の償却負担)を貸出金利に上乗せすることが必要になります。いわゆる“リスクプレミアム”というやつです。

このため、支払利息の水準は、借入金の大小だけではなく、その会社に対する銀行の評価も表します。

銀行員は、借入平均金利(平均借入レート)を計算することにより、その会社の資金調達力や支払利息の妥当性をチェックします。

※実際の借入金利に近づけたい場合は分母の借入金を2期分の平均値にする

次の表は、前述の約70社×3年分の決算書を使って、CRDランク別の借入平均金利を集計したものです。

財務内容が悪い会社ほど、借入金利が高くなることが分かります。これが信用コストの違いです。(実際には、リーマン前後の金利の高い時期にリスケ入りし、そこから金利を下げられなくなった会社がD~Eランクに含まれることがかなり影響しています)

なお、中小企業の決算書では、信用保証協会に支払う保証料を、PLの支払利息に含める場合が多いです。

保証料は「保証料率」で計算します。以下は、責任共有制度(銀行が20%のリスクを負う場合)の料率表です。

適用される保証料率の区分(①~⑨)は、左にいくほど高いです。この区分は信用リスクデータベース(CRD)による決算書の評価で決まります。

適用される保証料率の区分(①~⑨)は、左にいくほど高いです。この区分は信用リスクデータベース(CRD)による決算書の評価で決まります。

つまり、保証料にも信用コストが上乗せされているわけです(例外として、ゼロゼロ融資の保証料はタダでした)

インタレスト・カバレッジ・レシオとの使い分けは?

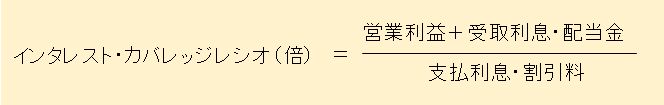

利払い能力を表す指標としては、売上高支払利息率よりもインタレスト・カバレッジ・レシオ(ICR)の方が有名でしょう。

ICRは、営業利益+受取利息配当金で支払利息を賄えているかどうかを表す指標です。中小企業の目安としては最低2倍、できれば10倍以上欲しいところです。

ただし、決算期による営業利益のブレが大きい中小企業では、ICRを1期分の決算書で判断することはできません。少なくとも3期分をみる必要があります。

一方、売上高支払利息率は、分母が売上高なので、ブレが小さいです。

売上高支払利息率で財務体質の良し悪しを言い当てることができるのは、分母が売上高になっているからなのです。

安田順の最新刊

銀行が貸したい会社に変わる 社長のための「中小企業の決算書」財務分析のポイント

銀行が貸したい会社に変わる 社長のための「中小企業の決算書」財務分析のポイント

新型コロナウイルス、円安、資源高など環境激変を踏まえ、中小企業が過剰債務を回避する着眼点について執筆しました

出版社 : 日本実業出版社

発売日 : 2022/3/25